ここ数年でNISAについてのCMや広告が目に付くようになりました。

「つみたてNISAっていいんでしょ?」など質問を受けることも増えてきました。

ここでは投資をしたことのない方にとって、NISAや投資について理解を深めていくきっかけとなれるように解説していきたいと思います。

NISAとは【税金優遇制度】

まず、NISAの最大の利点は「税金優遇制度」ということです。

通常、下記のように株式や投資信託などで得た利益には約20%の税金がかかります。

- 売却して得た利益(10,000円で購入 → 15,000円で売却)

- 受け取った配当(年に4回、保有金額に対して3%の配当 等)

NISA(NISA口座)とは非課税口座のことで、これらの得た利益に対して非課税になります。

NISA口座は主に「一般NISA」と「つみたてNISA」に分かれています。

非課税期間内は、約20%の税金がかかりません。

NISA口座はSBI証券や楽天証券などのネット証券で開設できます。

金融機関等でも開設できますが、手数料などを考えればSBI証券や楽天証券のほうがおすすめです。

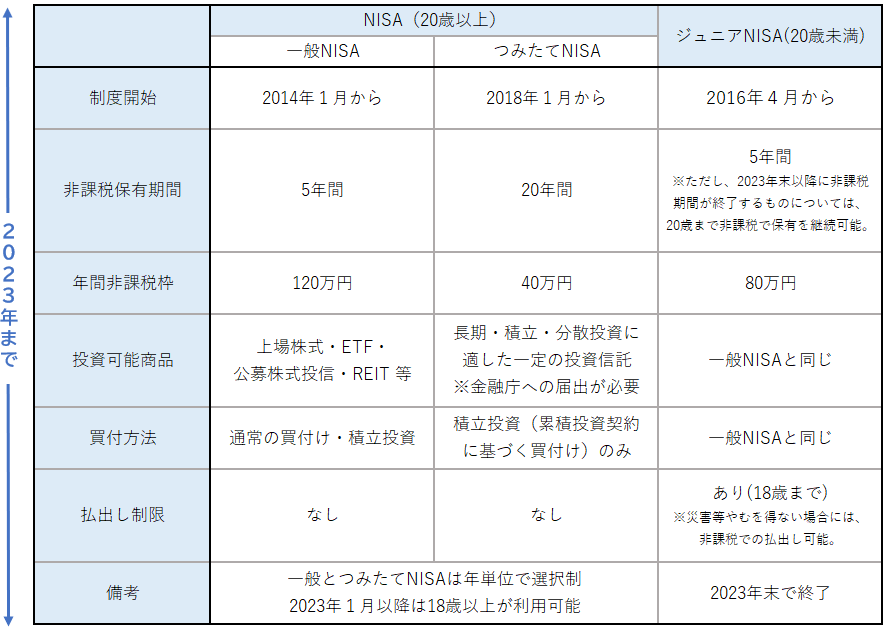

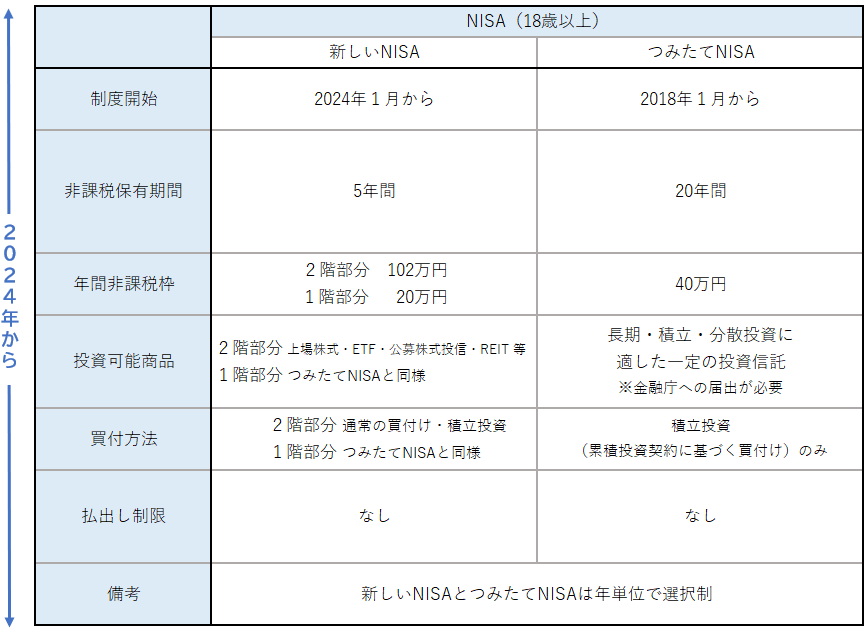

では一般NISAとつみたてNISAは、どのような違いがあるのか見ていきましょう。

「一般NISA」は5年間・「つみたてNISA」は20年間

一般NISAとつみたてNISAは非課税期間や年間非課税枠(年間の購入上限金額)が違います。

- 一般NISAは・・・年間120万円までの購入分を最大5年間非課税で保有できる。

- つみたてNISAは・・・年間40万円までの購入分を最大20年間非課税で保有できる。

一般NISAとつみたてNISAは年単位で選択が可能です。

年間で40万円以上投資する予定がなければ、非課税期間の長いつみたてNISAを選びましょう。

非課税期間については誤解が多いようですが、つみたてNISAを例にしてみましょう。

- 2020年の40万円までの購入分は、20年後の2039年までが非課税

- 2021年の40万円までの購入分は、20年後の2040年までが非課税

このように非課税期間は、購入した年から毎年適用されます。

非課税期間終了後は自動で課税口座に移ります。

税金がかかるのは、課税口座に移った後の利益に対してから始まります。

また、年間非課税枠は繰越しで適用されないので注意しましょう。

- × 今年つみたてNISAで20万円まで購入、翌年は60万円までが年間非課税枠。

- 〇 今年つみたてNISAで20万円まで購入、翌年も40万円までが年間非課税枠。

その他の違いについては、金融庁のウェブサイトにある表を参考にしてみてください。

出典:金融庁ウェブサイト(2022年2月20日に利用)

「つみたてNISA」がおすすめの理由

この記事を読んでいただいているのは投資初心者の方が多いでしょう。

投資初心者には、つみたてNISAのほうがおすすめです。

つみたてNISAをおすすめできる理由を3つ紹介します。

- 投資可能商品は、金融庁のお墨付き

- 投資可能商品は、長期投資に適している

- 投資可能商品は、分散投資に適している

1、金融庁のお墨付き

つみたてNISAで購入できる投資商品は、金融庁が設定した厳しい基準を満たしています。

この基準を満たせないものは、つみたてNISAでは購入することができません。

ぼったくりとも思える商品は数多く存在します。

金融庁の基準を満たした商品のみで、ぼったくり商品を回避しやすくなっているつみたてNISA。

投資初心者にとって心強いのではないでしょうか。

2、長期投資に適している

長期投資について明確な定義はありませんが、おおよそ10年以上をイメージする人が多いでしょう。

短期投資はその日の内に売買を行うデイトレードなどがありますが、投資初心者にはハードルが高すぎます。

デイトレードで知っておきたい用語の一部に「マネーフロー」「ミーン・リバージョン」「押し目」「損切り」「ポジションサイジング」など。覚えておきたい知識は山のようにあるでしょう。

自身のセンスだけでいける方もいるかもしれませんが、投資初心者におすすめはしたくありません。

つみたてNISAの非課税期間の20年間は、10年後20年後に向けた長期投資との相性がいいです。

長期間の実績が右肩上がりの商品も多く、さらに運用手数料が1%未満の安いものもあります。

貯金の一部や倹約した分をコツコツとつみたてNISAにまわしていきましょう。

3、分散投資に適している。

投資の基本に投資先を分散することがあげられます。

投資先を分散させるには時間もコストも必要になります。また、管理も大変です。

- 1種類の株式より10種類の株式へ(A社・B社・C社、、、)

- 1種類の業種より10種類の業種へ(自動者・食品・エネルギー、、、)

- 1種類の国より10種類の国へ(アメリカ・中国・日本、、、)

日本株ではほとんどが100株単位から買えるますが、1株1000円の場合

この会社の株を買うのに10万円が必要です。

つみたてNISAで人気の商品には全米や全世界に100円単位から購入できるものがあります。

これらは、1つ100円のセットの中にアメリカ株50%・中国株30%・その他20%など各国の何百社や何全社に投資できるイメージです。

さらに、セットの中で業績の悪いものを排除し業績の上がっているものを入れるなど年に数回の入れ替えも行ってくれます。

以上の3つで、かなり投資に対しての知識が少なくてもリスクを減らせていると思います。

金融庁お墨付きの安全性の高い商品で、分散投資をしながら、長期投資ができる。

シンプルで分かりやすい方法でし、低資金からはじめられます。

まずは小さく始めて、運用しながら徐々に必要な知識を増やしていきましょう。

つみたてNISA 商品(銘柄)の選び方

商品(銘柄)の選ぶときには、低資金から分散投資のできる投資信託から選んでみましょう。

さらにその中から確認してほしい項目が3つあります。

- コスト:手数料・信託報酬の低さ

- 運用方法:インデックス投資

- 規模の大きさ:純資産総額

・コスト:手数料・信託報酬の低さ

買付時や売却時の手数料ですが、SBI証券や楽天証券では無料の投資信託があります。

信託報酬は商品を保有している間、毎年かかってくるので低いものを選びましょう。

・運用方法:インデックス投資

投資信託の運用方法には「インデックス運用」と「アクティブ運用」の2種類があります。

インデックス運用は指数という数値に連動するようになってて、運用コストが低いです。

アクティブ運用は運用のプロが指数を上回る成果を目指していて、運用コストが高いです。

アクティブ運用は指数を上回る成果を目指しいますが、必ずしも上回る成果が出るわけではないです。

・規模の大きさ:純資産総額

純資産総額の目安は一般的に10億~30億円です。

純資産総額は大きければ継続した運用が見込めますが、低すぎると運用が途中で打ち切られてしまう恐れがあります。

最後に

一般NISAとつみたてNISAについて解説してきましたが、いかがだったでしょう。

まだまだ疑問に思えることは多かったでしょうか。

少しでもお役立てたなら幸いです。

投資は自己責任です。無理せず適切なリスクの範囲で行いましょう。

コメント